所属部署 研究第一部 ファイナンス・社会グループ

氏名:山内雄斗

近年、DX(デジタルトランスフォーメーション)を旗印に、あらゆる業界においてデジタル化によるビジネス変容の機運が高まっています。金融業界においても、業務のペーパーレス化やスマホアプリ上での手続き導入など、業務効率化や利用者の利便性向上を目的としたデジタル化を推進しています。しかし、これまでの金融ビジネスの在り方を一変させるような、革新的な動きはまだ見られていません。このような状況下において、新たな金融DXの潮流の一つになり得ると注目されているのがEmbedded Finance(エンベデッドファイナンス)です。

Embedded Financeとは、非金融事業者が自らのサービスに金融サービス1を埋め込んで提供することを指します。日本語では「組み込み型金融」や「埋め込み型金融」などと呼ばれています。例えば、FinTechサービスFinbee社は、「毎日の歩数に応じて貯金する」など自分で設定したルールに応じてお金を自動積み立てするアプリを提供しており、「預金口座への自動積み立てという金融サービス」を自社サービス内に埋め込んで提供しています。このように、Embedded Financeによって、私たちは金融機関を訪ねることなく、非金融サービスの利用プロセスの中で金融サービスにアクセスすることができるようになります。この定義に沿えば、以前から存在していた「自動車ディーラーによる自動車ローンの提供」や「不動産会社による火災保険の提供」などもEmbedded Financeの一例と言えます。しかし、これら以前から存在していたEmbedded Financeは、自動車購入や不動産契約など利用頻度の低いサービスに単一の金融サービスを埋め込んで提供する形態であったのに対して、現在のEmbedded Financeはネットショッピングや家計簿アプリなど私たちが日常的に高頻度で利用するサービスに複数の金融サービスを埋め込んで提供する形態に変化しています。

前述の、Embedded Financeの提供形態の変化を推進するドライバーとして以下の二つがあげられます。

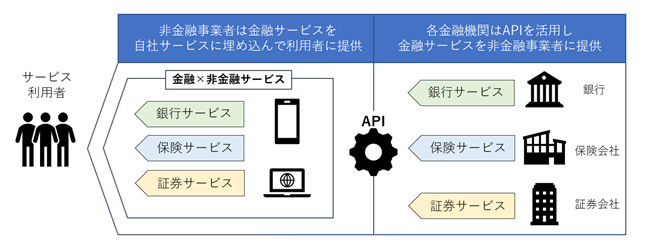

第一のドライバーは、スマートフォンの登場などに伴う「デジタル化の進展」です。現在のEmbedded Financeでは、非金融事業者がAPI2というデジタル技術を活用し、金融機関と連携することで自社サービスに金融サービスを埋め込みます(下図参照)3。この仕組みによって、非金融事業者は金融機関との連携を低コストで実現し、あらゆる業種の企業にとって金融サービスの提供が容易となります。日本にせんだってAPI標準化の動きに取り組んでいる米国では、2025年にはEmbedded Finance市場規模が現在の10倍の約230億ドルに拡大すると予想されています4。日本でも2017年に成立した改正銀行法により、銀行はオープンAPIに係る体制整備の努力義務を課されているため、今後同市場のさらなる拡大が見込まれます。また、金融サービスのデジタルチャネル経由での利用が進んだこともEmbedded Financeの提供形態の変化を促進しています。2021年インフキュリオンの決済動向調査5によると、調査対象者の約40%が銀行口座の残高確認などにアプリを利用した経験があると回答し、2020年の同調査実施時に比べ約10ポイント増加しています。このように、銀行アプリなどを通じた金融サービスの利用が進む中で、「日常的に使用するアプリ上でも金融サービスを利用したい」というニーズに対応するためにEmbedded Financeが活用されています。例えば、IT企業であるZホールディングスは、QRコード決済アプリであるPayPay上に、ポイントを使用した投資サービスなどの金融サービスを埋め込んで提供しています。

第二のドライバーは、「法整備」です。これまで金融機関・非金融事業者含め、銀行・保険・証券各社の代理で金融サービスを提供する場合、業態ごとの縦割り法制に従い代理業の登録を行う必要がありました。しかし、2021年11月に施行が予定されている金融サービス仲介法制によって、金融サービス仲介業という銀行・保険・証券の各金融サービスのワンストップ提供に最適化された業態が成立します。これにより、非金融事業者は金融サービス仲介業への登録のみで、複数の金融サービスを提供することが容易になるのです。

図:Embedded Financeの仕組み

(各種資料より日立総研作成)

現在、金融ビジネスの在り方を一変させる新たな金融DXの潮流として注目を集めるEmbedded Financeですが、今後のさらなる進展のためには、以下の二つがカギになると考えられます。

第一に「法人向けサービスを展開する非金融事業者のEmbedded Finance活用」です。国内におけるEmbedded Financeは個人向けが主流ですが、DXのトレンドに伴い、大企業だけでなく中小企業においてもデジタル化やキャッシュレス化が進んでいることを背景に、法人向けサービスでのEmbedded Finance活用が期待されています。例えば、中小建設業者向け法人アプリを提供する「助太刀」では、建設現場に関わる複数の業者間のマッチング支援サービスを提供しています。同社は、金融機関と連携し、この建設業者間のマッチング支援サービスに「助太刀あんしん払い」6というアプリ上での決済サービスを埋め込むことで、従来は現金や請求書でのやりとりであった建設業者間での決済プロセスを効率化しています。

第二に「埋め込まれる金融サービスのパーソナライズ化」です。これは非金融事業者が複数の金融サービスをワンストップで提供するだけでなく、より利用者の立場に寄り添った質の高い金融サービスを提供することを意味します。Embedded Financeでは、非金融事業者は自社サービス利用者の購買履歴などの生活データを取得でき、利用者の個別ニーズに対応した金融サービスの提供が可能です。例えば、家計簿アプリを提供する非金融事業者が、利用者の家計簿アプリ上での貯蓄・消費データを活用し「毎月支払いの保険料に応じた保険の見直し診断、代替商品の提案」など同アプリ内でローン・投資信託・保険契約などの金融サービスを提供するビジネスモデルが想定されます。さらに、これら非金融サービス利用者のデータを連携先である金融機関が活用することで、新たな金融商品・サービスの開発につなげることができます。このように、非金融事業者とパートナーである金融機関とがWin−Winの関係を構築しながら、Embedded Financeを発展させていくと考えられます。

Embedded Financeの進展が期待される一方、金融サービスを自社サービスに埋め込んで提供する非金融事業者の不正取引対策が課題になります。例えば、金融機関ではマネーロンダリング7などの金融犯罪防止のために、顧客管理や取引のモニタリングなどの対策を金融庁が発行するガイドラインや規制などに従って進めています。加えて、非金融事業者はマネーロンダリングだけでなく、なりすましや詐欺などの不正取引対策に関するノウハウを持っていない場合が多いため、連携先の金融機関とも協力しながら、コンプライアンス意識の醸成や不正取引を発生させないオペレーションを構築する必要があります。Embedded Financeが今後新たな金融DXの潮流として発展していくためには、不正取引対策という課題に取り組みつつ社会全体の便益を維持することが重要になるでしょう。

今後、金融機関はAPI整備による非金融事業者との連携積極化や新たなビジネスモデルの構築を推進する一方、非金融事業者は金融サービスの埋め込みを前提とした自社サービスの再設計に取り組むでしょう。その結果、Embedded Financeを活用したサービスが多く登場し、金融DXがさらに加速することが期待されます。

機関誌「日立総研」、経済予測などの定期刊行物をはじめ、研究活動に基づくレポート、インタビュー、コラムなどの最新情報をお届けします。

お問い合わせフォームでは、ご質問・ご相談など24時間受け付けております。